Met ETF's investeren in grondstoffen

De activaklasse 'grondstoffen' wordt tegenwoordig algemeen geaccepteerd als een zelfstandige portefeuillecomponent. Wanneer die goed wordt gebruikt, kunnen de resultaten verbeteren en de schommelingen van een portefeuille verminderen. Aangezien er een onoverzichtelijk aantal individuele grondstoffen is, worden ze meestal ondergebracht in categorieën: De belangrijkste zijn energiebronnen zoals olie, steenkool en gas, evenals metalen zoals koper, aluminium en zink. Daarnaast worden agrarische grondstoffen zoals tarwe, maïs en suiker bij elkaar gezet. Ook de edele metalen goud, zilver en platina spelen een belangrijke rol.

Om deze diversiteit te beheersen en de beleggers de mogelijkheid te bieden erin te beleggen, wordt de ontwikkeling van de grondstoffenprijzen via indices gevolgd. Xtrackers bieten verschillende ETF's op benchmarkindices voor grondstoffen aan.

Overzicht van de grondstoffen-ETF's van Xtrackers

De verschillende indices vertegenwoordigen de grote grondstoffengroepen energiebronnen, metalen en agrarische grondstoffen in verschillende wegingen.

Bijzondere kenmerken van beleggingen in grondstoffen

Als u als belegger wilt deelnemen aan de prijsontwikkeling van grondstoffen, moet u aandacht besteden aan hun bijzondere kenmerken. De belangrijkste zijn: grondstoffen keren geen rente of dividenden uit zoals beleggers gewend zijn voor obligaties of aandelen. Integendeel, grondstoffen bezitten kost geld omdat ze moeten worden opgeslagen. Die opslag is zelfs extreem duur voor agrarische grondstoffen die gemakkelijk bederven. Daarom is de gebruikelijke vorm van beleggingen een termijncontract ('future'), dat de prijs voor de levering van de grondstof op een bepaalde dag in de toekomst vertegenwoordigt. Deze grondstoffenfutures worden verhandeld op gespecialiseerde termijnmarkten zoals de Eurex in Frankfurt of de CME in Chicago.

Futures ruilen leidt tot winst of verlies

Aangezien de belegger zijn termijncontract doorgaans niet tot het einde wil houden en de grondstof fysiek niet wil leveren, moet hij deze vooraf inruilen. Zo wordt bijvoorbeeld een contract dat in maart afloopt, verkocht en wordt daarvoor een future aangekocht die later afloopt. De technische term hiervoor is 'roll' (doorrollen). Daarbij stelt zich wel een probleem: als het nieuwe termijncontract betrekking heeft op een toekomstige hogere prijs, ontvangt de belegger voor hetzelfde beleggingsbedrag minder nieuwe contracten. Het gevaar is dan groot dat de transactie door het doorrollen verlieslatend zal zijn als de prijs van de grondstof in werkelijkheid niet stijgt. De technische term hiervoor is 'contango'. De tegenovergestelde ontwikkeling is ook mogelijk: het nieuwe contract heeft dan betrekking op een lagere prijs. In dat geval wint de belegger ook als de prijs van de grondstof ongewijzigd blijft totdat het nieuwe contract afloopt. Deze voordelige constellatie wordt 'backwardation' genoemd.

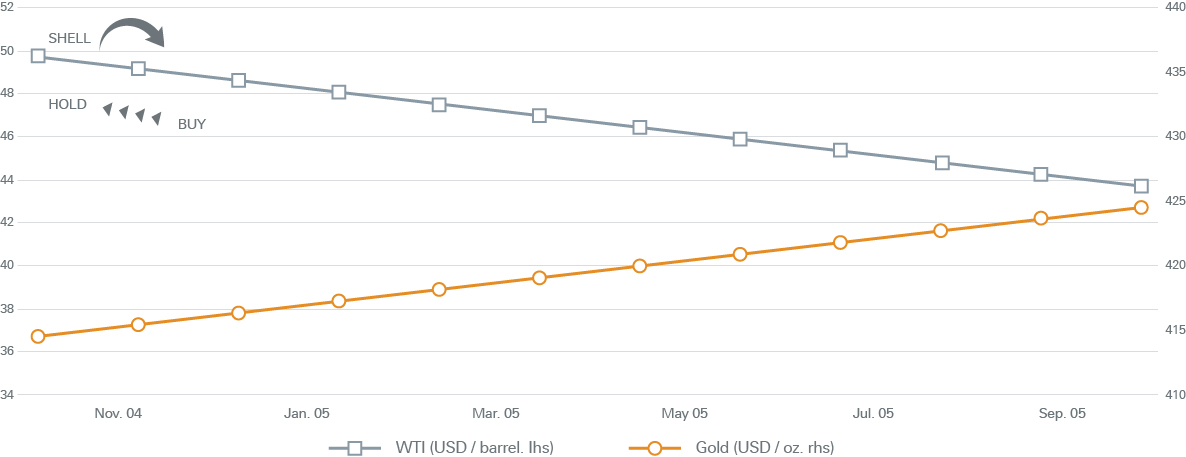

De grafiek toont de twee verschillende scenario's, namelijk contango en backwardation, aan de hand van het voorbeeld van een olie- en een goudcontract in de periode van november 2004 tot september 2005. De blauwe lijn toont de contractprijzen voor ruwe olie van het type WTI. Het oliecontract, dat in november 2004 afloopt, wordt verkocht en in plaats daarvan wordt het goedkopere contract, dat loopt tot januari 2005, gekocht en aangehouden. De contracten die nog verder in de toekomst aflopen, impliceren een verdere prijsdaling van het betrokken olietype WTI. (Backwardation) In tegenstelling daarmee bevindt de goudprijs-future zich in een contango-situatie. Contracten die verder in de toekomst aflopen, zijn duurder dan de huidige future. Belangrijk: Het gaat hierbij om de marktprijzen voor de futures, de werkelijke ontwikkeling van de grondstoffenprijs kan anders zijn.

Optimalisatie van het rolproces met Xtrackers ETF's

Om het doorrollen van futures voordelig te maken voor de belegger, volgen de grondstoffen-ETF's van Xtrackers slechts 'geoptimaliseerde' indices. Daartoe heeft Deutsche Bank in 2006 de Optimum Yield (OY)-methode ontwikkeld. Voor deze indices wordt bij het doorrollen altijd het nieuwe termijncontract gekozen waarmee in een contango-situatie het laagst mogelijke verlies wordt geleden of waarmee bij backwardation de hoogst mogelijke winst wordt behaald. Deze methode kan aanzienlijke prestatievoordelen opleveren ten opzichte van de standaardwerkwijze van de index, die automatisch doorrolt naar het volgende termijncontract. Zo heeft de DB Commodity Booster - S&P GSCI Light Energy Euro zijn benchmark van januari 2002 tot april 2009 gemiddeld met 5,6 procent per jaar overtroffen. (Bron: Bloomberg, gegevens vanaf 28/4/09) Alle grondstoffen-ETF's van Xtrackers volgen grondstoffenindices met een geoptimaliseerd rolproces.