- Home »

- Wissen »

- Themenwelten »

- Digitale Vermögenswerte »

- Investieren in Kryptowährungen

Lesezeit

Kryptowährungs-Investitionen

Seit dem Bitcoin-Launch 2009 durchliefen Kryptowährungen mehrere Markzyklen, in denen sie sich erheblich weiterentwickelten. Das dynamische Ökosystem wächst phasenweise stark, schrumpft aber auch in kalten „Krypto-Wintern“. Anfänglich wurden Kryptowährungen meist von Privatinvestoren als Anlageform genutzt, aber in den letzten Jahren begannen auch institutionelle Marktteilnehmer sich mit Kryptowährungen zu beschäftigen. Große Finanzinstitutionen entwickeln Kryptowährungsprodukte und -Lösungen, die mehr und mehr Investoren Zugang zu dem jungen Ökosystem ermöglichen.

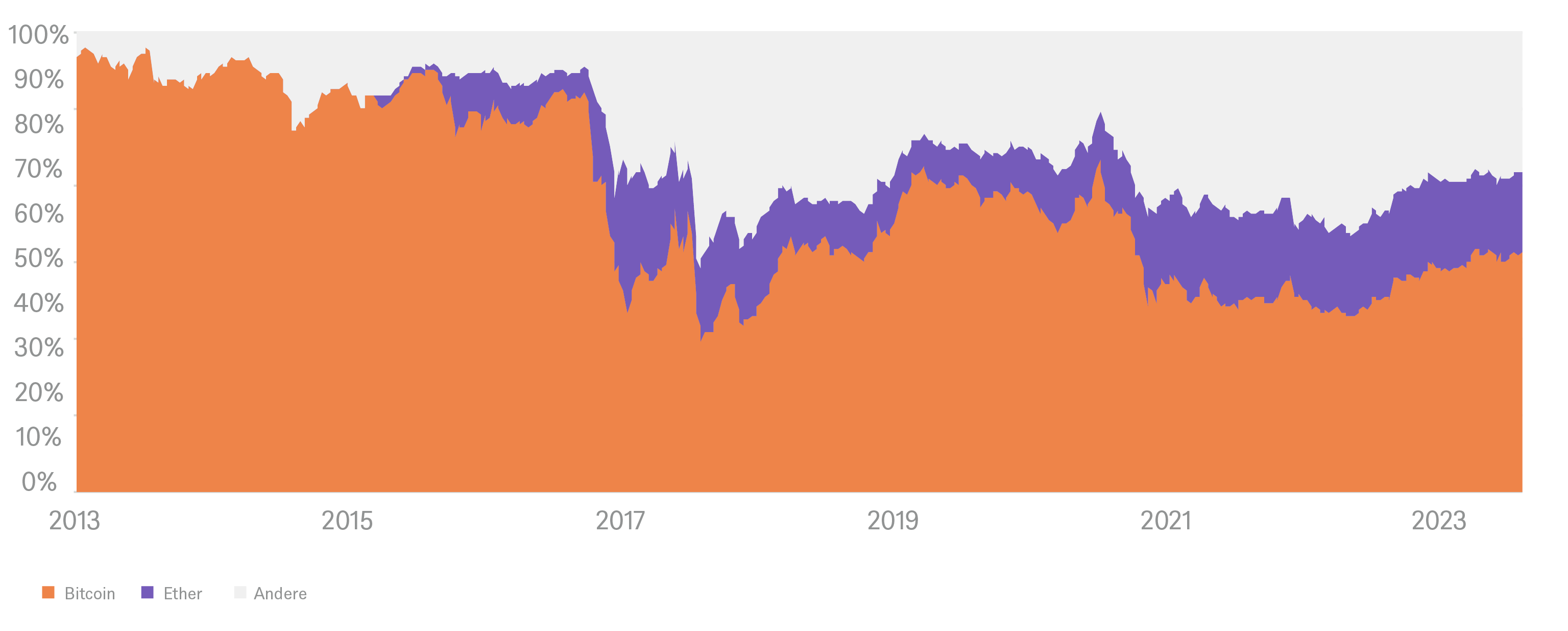

Obwohl es tausende verschiedene Kryptowährungen gibt, konzentriert der Markt sich auf die beiden größten Kryptowährungen bitcoin und Ether, die in den letzten Jahren etwa zwei Drittel der gesamten Marktkapitalisierung einnahmen. Die älteste und mit weitem Abstand größte Kryptowährung bitcoin hat das Wertversprechen als innovativer Wertspeicher und Tauschmittel zu agieren. Die zweitgrößte Kryptowährung Ether ermöglicht Investoren, von vielfältigen neuen Anwendungen zu profitieren, die auf der Ethereum Allzweck-Infrastruktur entwickelt werden. „Altcoins“, also alle anderen Kryptowährungen außer bitcoin und Ether, treiben viele Innovationen im Kryptowährungs-Ökosystem voran. Einige Altcoins könnten in Zukunft an Bedeutung gewinnen, aber zum jetzigen Zeitpunkt ist es schwierig festzustellen, welche Altcoins sich als dominante Kryptowährungen etablieren können.

Kryptowährungen Dominanz

Graphik: DWS International GmbH, 2024; Daten Quelle: Coinmarketcap, Stand: März 2024

Empirische Betrachtung von bitcoin und Ether

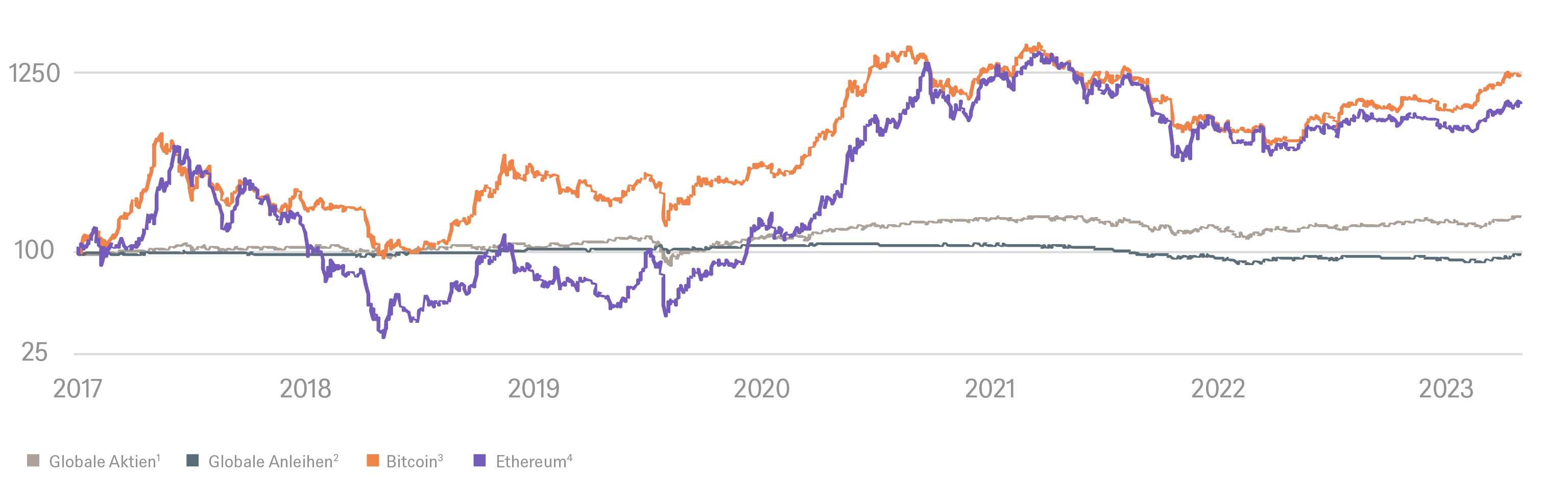

Das folgende Kapitel bietet einen Überblick über die historische Entwicklung von Kryptowährungen. Wir vergleichen die historische Rendite, das Risiko und die Korrelation zwischen Kryptowährungen und traditionellen Anlageklassen. Obwohl Kryptowährungen seit 2009 existieren, konzentrieren wir uns auf die Zeitspanne zwischen August 2017 und Dezember 2023. Einerseits schließt diese Zeitspanne Daten aus der Anfangszeit aus, die weniger aussagekräftig für mögliche zukünftige Entwicklungen sind. Andererseits beginnt die gewählte Zeitspanne mit der Periode von 2017 bis 2018, in der direkt hintereinander ein starker Krypto-Bullen und Bärenmarkt erfolgten, was zu einer breiten Krypto-Bekanntheit und wachsender Institutionalisierung führte. Wie immer und insbesondere für die junge Kryptowährungs-Anlageklasse gilt, dass historische Entwicklungen keine verlässlichen Indikatoren für zukünftige Entwicklungen sind.

Tägliche Renditen (08/2017 – 12/2023, skaliert auf 100, halblogarithmische Skala)

Quelle: DWS International GmbH, 02/2024; ¹MSCI AC World Index in USD; ²Bloomberg Global-Aggregate Total Return Index in USD; ³Bloomberg Galaxy Bitcoin Index in USD, ⁴Bloomberg Galaxy Ethereum Index in USD; Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Sehr hohe absolute historische Performance bei bitcoin und Ether: Innerhalb der Beobachtungs-Periode stieg der bitcoin-Preis um das Zwölffache und der von Ether um mehr als das Achtfache. Dieses Wachstum überstieg bei weitem die Performance globaler Aktien und globaler Anleihen.

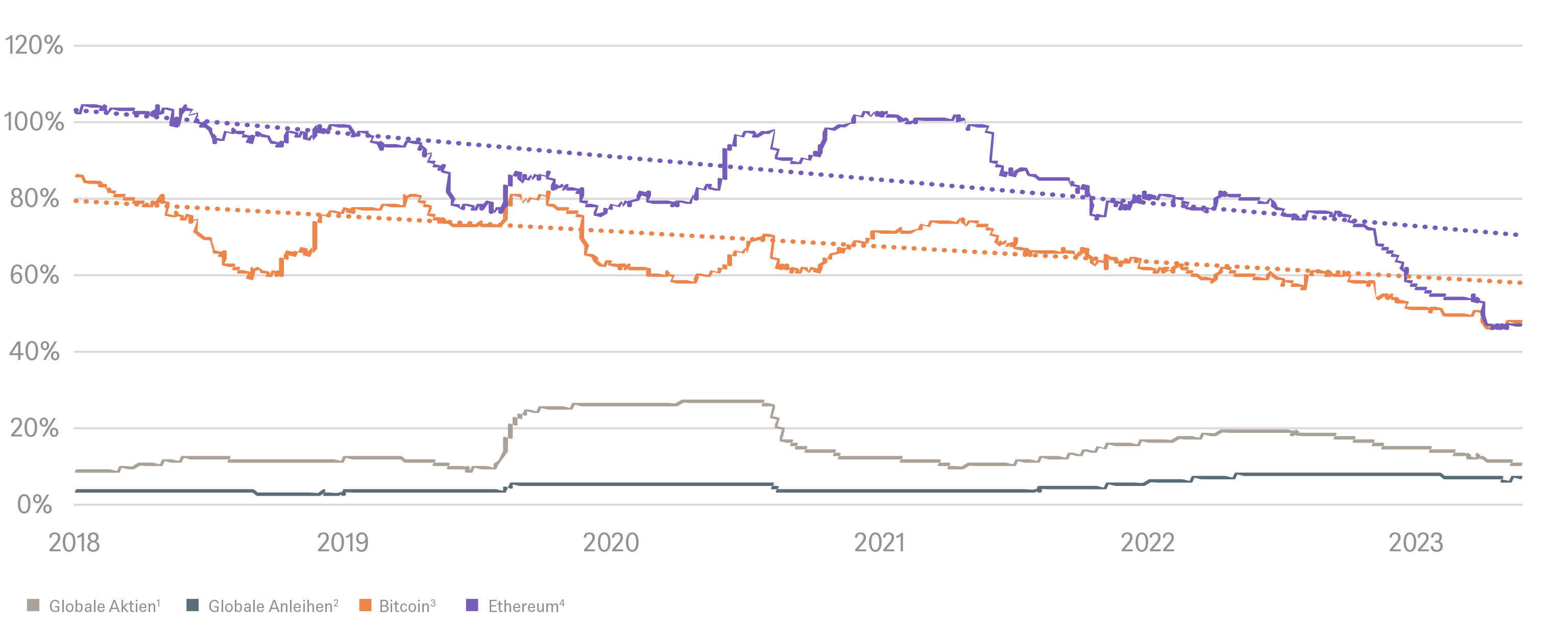

Rollierende Jahresvolatilität (08/2017 – 12/2023)

Quelle: DWS International GmbH, 02/2024; ¹MSCI AC World Index in USD; ²Bloomberg Global-Aggregate Total Return Index in USD; ³Bloomberg Galaxy Bitcoin Index in USD, ⁴Bloomberg Galaxy Ethereum Index in USD; Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Bitcoin und Ether sind hoch volatil, wie viele andere junge Anlageformen. Bitcoins und Ethers rollierende Jahresvolatilität zeigt ein hohes historisches Risiko. Bei den beiden Kryptowährungen war die Volatilität im Beobachtungszeitraum vier-bis fünfmal höher als bei globalen Aktien. Bitcoins und Ethers Volatilität bleibt hoch, obwohl sie in den letzten Jahren zurückging.

Korrelation der Tagesrenditen, ein Jahr rollierend (08/2017 - 12/2023)

Quelle: DWS International GmbH, 02/2024; Globale Aktien: MSCI AC World Index in USD; Globale Anleihen: Bloomberg Global-Aggregate Total Return Index in USD; Bitcoin: Bloomberg Galaxy Bitcoin Index in USD, Ethereum: Bloomberg Galaxy Ethereum Index in USD; Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Bitcoins und Ethers Korrelation mit traditionellen Anlageklassen schwankt im Beobachtungszeitraum zwar, ist aber insgesamt relativ niedrig, was für die Portfolio-Diversifikation interessant sein kann. Während der gesamten Beobachtungsperiode korrelieren Bitcoin und Ether durchgängig stark untereinander.

Beimischungs Überlegungen

Die historischen Daten legen nahe, dass eine kleine Beimischung von Kryptowährungen für breit diversifizierende Investoren interessant sein könnte. Die zunehmende Institutionalisierung, regulatorische Entwicklungen und sich verändernde makroökonomische Rahmenbedingungen sind ebenfalls bestärkende Faktoren für eine potenzielle Kryptowährungs-Beimischung. Niedrige Korrelationen zu traditionellen Anlagen können Diversifikations-Vorteile bieten, obwohl die Volatilität von Kryptowährungen sehr hoch ist. Eine kleine Allokation in Kryptowährungen könnte in diversifizierten Portfolien die Gesamtperformance verbessern.

Trotzdem bleiben Kryptowährungen eine Wachstumsanlage mit hohem Risiko, da die Kryptoindustrie jung ist und sich schnell entwickelt. Investoren sollten sich mit den Risiken vertraut machen, um eine fundierte Investitionsentscheidung treffen zu können.

Wesentliche Risiken sind vor allem:

- Markt- und Liquiditätsrisiken, insbesondere die hohe Volatilität, die auch durch Spekulationen erhöht wird

- Technische und operationelle Risiken, insbesondere die Kryptoverwahrung, sowie Blockchain-spezifische Risiken, wie Hacking-Versuche und Nachhaltigkeits-Risiken. Außerdem führen die Neuheit des Krypto-Ökosystems und die teilweise noch begrenzte Regulierung zu erhöhten Gegenpartei-Risiken einschließlich Risiken durch illegale Aktivitäten.

- Regulatorische Risiken aufgrund von sich entwickelnden und sich verändernden nationalen und regionalen regulatorischen Anforderungen im globalen Krypto-Ökosystem

Wusstest du schon?

- Kryptowährungen sind eine der wenigen, wenn nicht sogar die einzige große Finanzinnovation, die zuerst von Privatinvestoren angenommen wurde. Institutionelle Marktteilnehmer beschäftigen sich aber seit einigen Jahren zunehmen auch mit Kryptowährungen.

- Wie jede andere Anlage werden auch Kryptowährungs-Preise von Angebot und Nachfrage bestimmt. Bitcoin hat ein festgeschriebenes Angebotsschema und eine absolute Obergrenze von 21 Millionen bitcoin. Ethereum dagegen hat ein bekanntes, aber nicht starres Angebotsschema. Das Ether-Angebot kann sowohl inflationär wachsen als auch deflationär schrumpfen.

- Etwa 10-20% aller bitcoin, die jemals ausgegeben werden, sind vermutlich dauerhaft verloren, weil die zugehörigen Private Keys verloren wurden. Dies unterstreicht die Bedeutung einer sicheren Private Key Verwahrung[1].

- Es wird geschätzt, dass etwa 4% der Bevölkerung Kryptowährungen besitzen[2].

- Jedes Jahr feiert die Bitcoin Community den Bitcoin Pizza-Tag zum Andenken an die weltweit erste kommerzielle bitcoin Transaktion: Am 22. Mai 2010 wurden zwei Pizzen für 10.000 bitcoin gekauft. Damals entsprach dies etwa 30 USD, heute wären es hunderte Millionen Euro. Hoffentlich haben die Pizzen geschmeckt!

Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen.

Die Wichtigkeit von Kryptoverwahrung

Kryptowährungen werden auf ihren zugehörigen Blockchains gespeichert: bitcoin wird auf der Bitcoin-Blockchain gespeichert, Ether auf der Ethereum-Blockchain. Kryptowährungen werden über „Wallets“ verwaltet, die nicht die Kryptowährung selbst speichern, sondern Zugangsrechte zu den Kryptowährungen. Die Zugangsrechte werden durch ein zusammengehöriges Paar von Public und Private Key verwaltet. Beide Schlüssel sind lange alphanumerische Zeichenketten. Der Public Key funktioniert wie eine IBAN und kann anderen mitgeteilt werden. Dagegen funktioniert der zugehörige Private Key wie eine PIN: Er dient als digitale Signatur, durch die Kryptowährungs-Transaktionen autorisiert werden. Wenn ein Private Key verloren geht, und kein Backup verfügbar ist, ist der Zugang zu den Kryptowährungen unwiederbringlich für immer verloren. Es ist daher unabdingbar, dass Private Keys sicher verwahrt werden und nicht verloren gehen können. Kryptoverwahrung beschreibt die sichere Verwahrung des Private Keys.

Wie können Investoren ihre Private Keys verwahren?

Investoren können wählen, ob sie ihre Private Keys selbst verwahren oder ihr Private Key Management einer professionellen Verwahrstelle überlassen.

Selbst-verwaltete Wallets |

Fremd-verwaltete Wallets |

|---|---|

|

Bei selbst-verwalteten Wallets verwalten Investoren ihre Privat Keys selbst. Sie könnten ihren Private Key einfach auf Papier aufschreiben oder in technisch-ausgeklügelten Soft- oder Hardware Wallets aufbewahren. Hardware Wallets können ähnlich wie USB-Sticks aussehen und z.B. in einem Tresor aufbewahrt werden. Investoren müssen sich ihrer Verantwortung für ihre Private Keys bewusst sein. Wenn die Private Keys verloren gehen und kein Backup verfügbar ist, ist das Krypto-Investment unwiederbringlich verloren. |

Bei einer Aufbewahrung bei einer Verwahrstelle übertragen die Investoren das Private Key Management an eine externe Partei, der sie vertrauen. Diese externe Partei könnte z.B. eine Kryptobörse oder eine Kryptoverwahrstelle sein. Die externe Partei sollte die Private Keys durch hoch-komplexe technische, operationelle und physische Abläufe und Einrichtungen schützen. Oft spalten die Anbieter die Private Keys in mehrere verschlüsselte Teile und speichern mehrfache Private Key Sicherungskopien an verschiedenen Hochsicherheits-Orten. |

Selbst verwaltete und fremd-verwaltete Wallets können jeweils „heiß“ oder „kalt“ sein. Heiße Wallets, sogenannte „hot wallets“, sind mit dem Internet verbunden, was eine schnellere Autorisierung von Krypto-Transaktionen ermöglicht, aber andererseits im Allgemeinen das Hacking-Risiko erhöht. Im Gegensatz dazu verwahren kalte Wallets, sogenannte „cold wallets“, die Private Keys offline und haben deswegen allgemein ein geringeres Hacking-Risiko. Die beabsichtigten Friktionen verzögern aber die Authentifizierung von Krypto-Transaktionen.

Verschiedene Zugangsoptionen zu Kryptowährungen

Investoren haben verschiedene Optionen, um Zugang zu Kryptowährungen zu bekommen. Zwei beliebte Arten sind Direktinvestitionen und Investitionen über Finanzinstrumente wie Kryptowährungs-ETCs. Die folgende Tabelle stellt die beiden Optionen gegenüber:

Direktinvestition |

Investitionen Kryptowährungs-ETCs |

|

|---|---|---|

Investition |

Investoren kaufen die Kryptowährungen direkt |

Investoren kaufen einen Kryptowährungs-ETC, der mit Kryptowährungen hinterlegt ist |

Zugang |

Selbstverwahrte oder fremdverwahrte Wallets |

Traditionelle Depot und Broker Accounts |

Private Key Management |

Investoren wählen eigenverantwortlich eine geeignete Methode, um ihre Private Keys zu verwahren. Investoren müssen das gewählte technische und operationelle Setup und die damit verbundenen Risiken verstehen. |

Für das Private Key Management wählt der Emittent des Kryptowährungs-ETCs einen oder mehrere spezialisierte Kryptoverwahrstellen, die über professionelle operationelle und technische Methoden für die Private Key Verwahrung verfügen. |

Liquidität |

Die Liquidität ist über verschiedene Handelsplätze mit variierenden Liquiditäts-Leveln fragmentiert. |

Die Liquidität ist im Allgemeinen gegenüber Direktinvestments höher, denn die ETC Dienstleister haben Zugang zu verschiedenen Handelsplätzen. |

Kosten |

Die Kosten variieren und hängen von dem gewählten Setup ab. Normalerweise beinhalten die Kosten Spreads, Transaktionskosten und eventuell Verwahrkosten. |

Die Kosten variieren, sind aber generell transparent. Sie beinhalten die Produktkosten (TER) sowie die Geld-Brief Spanne. |

Xtrackers Galaxy Physical Cryptocurrency ETC Securities

Xtrackers bietet Investoren einfachen Zugang zu bitcoin und Ether. Zusammen mit unserem strategischen Partner Galaxy bieten wir 1:1 physisch hinterlegte Kryptowährungsprodukte (Exchange Traded Certificates) an. Die Kryptowährungen werden bei einem oder mehreren institutionellen Kryptoverwahrstellen in „cold storage“ Verwahrlösungen aufbewahrt. Investoren müssen sich daher nicht selber um das Private Key Management kümmern. Die ETCs werden von einem Schweizer Emittenten ausgegeben und können bei vielen Brokern und Banken in vielen europäischen Ländern gekauft werden. Die Produkte sind an der Deutschen Börse Xetra gelistet. Investoren finden hier weitere Informationen zu den Produkten.

Symbiotische Partnerschaft zwischen Xtrackers und Galaxy

Xtrackers ist Europas drittgrößter ETP-Anbieter[3]. Seit mehr als zwei Jahrzehnten bietet Xtrackers Investoren qualitativ hochwertigen, einfachen und kostengünstigen Zugang zu allen wichtigen Anlageklassen. Insbesondere hat Xtrackers viel Erfahrung bei der Entwicklung von ETC-Plattformen, um Investoren Zugang zu Edelmetallen, aber auch EU CO2-Emissionszertifikaten und nun Kryptowährungen zu ermöglichen.

Xtrackers hat eine strategische Partnerschaft mit dem börsennotierten Blockchain-Unternehmen Galaxy geschlossen, das über tiefes Fachwissen und viel Erfahrung bei Kryptowährungen und anderen digitalen Vermögenswerten verfügt. Xtrackers und Galaxys kombinierte Expertise ermöglicht Investoren einfachen Zugang zu Kryptowährungen zu attraktiven Preisen. Für beide Unternehmen ist es wichtig, einfach verständliches Informationsmaterial zu Kryptowährungen zur Verfügung zu stellen, damit Investoren das innovative und spannende, aber auch komplizierte und risikoreiche Kryptowährungs-Ökosystem verstehen.

Grafik: DWS International GmbH, 2024

Häufig gestellte Fragen

Wo kann ich Xtrackers Galaxy Physical Cryptocurrency ETC Securities kaufen?

Viele traditionelle Broker und Banken vertreiben unsere Produkte in Deutschland, Finnland, Frankreich, Luxemburg, den Niederlanden, Portugal, Schweden, Spanien und in der Schweiz. Institutionelle Investoren können die Produkte außerdem von einem der verschiedenen „Authorized Participants“ erwerben.

Welche Kosten entstehen bei Xtrackers Galaxy Physical Cryptocurrency ETC Securities?

Für Investoren fallen zwei verschiedene Kostenarten an. Erstens zahlen Investoren die laufenden Produktkosten (TER), die 0,35% betragen. Jedes ETC-Wertpapier ist mit einer bestimmten Anzahl von Kryptowährungen hinterlegt, der sogenannte „Coin Anspruch“ kann hier nachgeschaut werden. Die laufenden Produktkosten werden täglich pro-rata von dem Coin Anspruch abgezogen. Zweitens zahlen Investoren die Geld-Brief-Spanne, wenn sie Produkte kaufen oder verkaufen. Die Geld-Brief-Spanne hängt im Allgemeinen von dem gewählten Handelsplatz, dem Broker und den herrschenden Marktkonditionen ab.

Wie unterscheiden sich ETCs von ETFs und ETNs?

ETCs, ETFs und ETNs gehören alle zur gleichen Produktgruppe der börsengehandelten Produkte, die sogenannten „Exchange Traded Products“ (ETPs). ETPs sind Finanzinstrumente, die an einer regulären Börse oder über einen Market Maker gehandelt werden. Die meisten ETPs haben passive Strategien und bilden einen Basiswert oder einen Index nach. ETPs sind wegen ihrer Transparenz, Liquidität und Kosteneffizienz sehr beliebt.

Die drei Produkttypen unterscheiden sich in ihrer rechtlichen Struktur. ETFs, also Exchange Traded Funds, haben eine Fondsstruktur, d.h. die Fondsinvestments werden segregiert verwahrt und Investoren sollten grundsätzlich kein Emittentenrisiko tragen. ETCs, also Exchange Traded Certificates oder auch Exchange Traded Commodities, und ETNs, Exchange Traded Notes, sind Schuldverschreibungen des ETC/ETN-Emittenten. ETCs werden von einer insolvenzfernen Zweckgesellschaft emittiert und sind mit der zugrundeliegenden Anlage hinterlegt (in unserem Fall Kryptowährungen). Diese Struktur soll das Emittentenrisiko minimieren. Auch ETNs sind wie ETCs Schuldverschreibungen, aber ETNs werden aus der Bilanz eines operativen Emittenten emittiert, z.B. von einer Bank oder einer Finanzinstitution. Daher sollten Investoren die Kreditwürdigkeit und die finanzielle Stabilität des operativen Geschäfts des ETN-Emittenten beachten.

In Kontinental-Europa sind Kryptowährungs ETPs meist als ETCs oder ETNs strukturiert. Im Unterschied zu den USA erlaubt die europäische UCITS Regulierung keine ETFs, die nur in eine einzelne Kryptowährung investieren. Die Xtrackers Galaxy Kryptowährungsprodukte sind als besicherte ETC-Schuldverschreibungen strukturiert, die von einer insolvenzfernen Schweizer Zweckgesellschaft emittiert werden.

Was sind die steuerlichen Auswirkungen für deutsche Privatanleger?

Wichtiger Hinweis: Die folgende Einschätzung bezieht sich lediglich auf die grundsätzliche steuerliche Klassifizierung des Crypto ETCs für in Deutschland steuerlich ansässige Privatanleger.

Nach unserer Einschätzung handelt es sich bei Crypto ETC um eine Anlage, die nicht der Abgeltungsteuer unterfällt / unterfallen sollte. Es sollten vielmehr die Grundsätze für sog. Private Veräußerungsgeschäfte gem. § 23 Abs. 1 Satz 1 Nr. 2 EStG Anwendung finden, wonach sich eine Steuerpflicht zum individuellen Einkommensteuersatz für einen Privatinvestor – vorbehaltlich der Freibetragsgrenze in § 23 Abs. 3 Satz 5 EStG – nur dann ergibt, wenn der Zeitraum zwischen Anschaffung und Veräußerung bzw. Rückgabe nicht mehr als ein Jahr beträgt.

Da die Grundsätze der Abgeltungsteuer nach unserer Einschätzung keine Anwendung finden, wird das depotführende Institut daher im Fall der Steuerplicht keine Steuer einbehalten und an das Finanzamt abführen. Der Anleger ist in diesen Fällen vielmehr selbst verpflichtet, einen ggf. sich ergebenden Gewinn in seiner Steuererklärung anzugeben.

Bitte beachten Sie, dass die vorstehenden Ausführungen sich nur als abstrakte Wiedergabe des individuellen Verständnisses des Emittenten der aktuellen Rechtslage und deren Anwendung durch die Finanzgerichte und -verwaltung ohne Anspruch auf Richtigkeit und Vollständigkeit verstehen. Die vorgenannten Erläuterungen beinhalten nur ausgewählte Aspekte des Einkommensteuergesetzes und berücksichtigen keine Änderungen, die sich gegebenenfalls aufgrund noch nicht abgeschlossener Gesetzgebungsverfahren, zu erwartender Verwaltungsanweisungen oder laufender Finanzgerichtsverfahren ergeben können. Jedem Investor wird daher empfohlen, sich vorab mit Angehörigen der rechts- und/oder steuerberatenden Berufsgruppen in Verbindung zu setzen, um unter Berücksichtigung seiner persönlichen Verhältnisse eine entsprechende Entscheidung treffen zu können. Der Emittent übernimmt daher keine Haftung für die o.g. Aussagen und ggf. darauf beruhender Entscheidungen des Anlegers.

Wesentliche Chancen und Risiken der Xtrackers Galaxy Physical Cryptocurrency ETC Securities

Wesentliche Chancen |

Wesentliche Risiken |

|---|---|

|

Institutionelle Qualität der Produkte: Die Produkte profitieren von der symbiotischen Expertise von Xtrackers und Galaxy. Die Zusammenarbeit verbindet die langjährige ETP-Erfahrung von Xtrackers[4] mit Galaxys umfassender Kryptowährungs-Expertise. |

Kein Kapitalschutz: Anleger erhalten ihren ursprünglichen Anlagebetrag unter Umständen nicht zurück, da für Xtrackers Galaxy Physical Cryptocurrency ETC Securities kein Kapitalschutz besteht, was zu Verlusten und auch Totalverlusten führen kann. |

|

Einfache Investitionsmöglichkeit: Einfache Partizipation an den Kassarenditen der zugrundeliegenden Kryptowährungen. Die Kryptowährungs-ETC-Wertpapiere können einfach in bestehende Depot- und Portfolio Management- Strukturen integriert werden ohne das eine Kryptowährungs-Wallet aufgesetzt und verwaltet werden muss. |

Spezielle Risiken von Kryptowährungen: Die Preise für Kryptowährungen sind im Vergleich zu den meisten (wenn nicht allen) traditionellen Anlageklassen extrem volatil. Kryptowährungen sind unterschiedlichen Markt-, technischen, operativen, rechtlichen, regulatorischen, Verwahrungs-, Hacking-, Betrugs- und Blockchain-Risiken ausgesetzt. |

|

Physische Hinterlegung: Die ETC-Wertpapiere werden physisch durch die entsprechenden Kryptowährungen besichert, die von einer oder mehreren spezialisierten Krypto-Verwahrstellen in offline Wallets („cold storage“) verwahrt werden. |

Marktvolatilität wirkt sich auf Investitionen aus: Die Wertentwicklung von Xtrackers Galaxy Physical Cryptocurrency ETC Securities ist an die Preise der zugrundeliegenden Kryptowährungen gekoppelt, welche steigen oder fallen können. Wertentwicklungen in der Vergangenheit sind kein verlässlicher Indikator für zukünftige Wertentwicklungen. |

|

Segregierte Wallets: Jede ETC-Serie hat eine Sicherheit über separate Kryptowährungs-Wallets, die von den Krypto-Verwahrern verwaltet werden, um eine effektive Trennung der Assets zu gewährleisten. |

Abzug von Gebühren und keine Zinsen: Für Anlagen in ETC-Wertpapiere fallen keine Zinsen an. Von der Wertentwicklung werden die geltenden Produktgebühren abgezogen. |

|

Minimaler Tracking Error: Die Renditen der ETC-Wertpapiere entsprechen den Kassarenditen der zugrunde liegenden Kryptowährungen abzüglich der anfallenden Gebühren. |

Schuldverschreibung: Durch eine Anlage in ETC-Wertpapiere wird ein Anleger nicht zum Eigentümer der jeweiligen Kryptowährungen. |

|

Liquidität von Xtrackers Galaxy Physical Cryptocurrency ETC Securities: Intraday-Handel an einer oder mehreren europäischen Börsen. |

Sekundärmarktpreise: Die Preisgestaltung der ETC-Wertpapiere auf dem Sekundärmarkt kann mit einem erheblichen Abschlag oder Aufschlag gegenüber dem vom Emittenten veröffentlichten Wert pro ETC-Wertpapier (innerer Wert) erfolgen. |

|

Transparenz: Der Wert der ETC-Wertpapiere und der zugrundeliegenden Kryptowährungen werden transparent auf der Xtrackers Website beziehungsweise in Nachrichtenquellen veröffentlicht. |

Wechselkurs: Der Preis von Kryptowährungen wird in der Regel in US-Dollar angegeben. Wenn ein Wertpapierinhaber Kryptowährungen in einer anderen Währung bewertet, wird der Wert durch Änderungen des Wechselkurses beeinflusst. |

Quelle: DWS International GmbH, 03/2024

Eine vollständige Beschreibung aller relevanten Risikofaktoren findest Du im Prospekt.

Einführung zu digitalen Vermögenswerten

Welche Kategorien digitaler Vermögenswerte gibt es? Was ist eine Blockchain und wie läuft eine typische Blockchain Transaktion ab? Und welche Kontrollen sind vorhanden, um diese Transaktionen zu validieren? Mehr dazu erfährst du hier.