Investir dans les matières premières avec des ETF

La catégorie d’actifs des matières premières est désormais largement considérée comme une composante à part entière des portefeuilles. Utilisée correctement, elle peut améliorer les résultats et réduire les fluctuations d’un investissement. Dans la mesure où il existe d’innombrables matières premières, elles sont généralement regroupées par catégories : les principales sont les sources d’énergie (p. ex. pétrole, charbon et gaz) et les métaux (p. ex. cuivre, aluminium et zinc). Une autre catégorie regroupe les matières premières agricoles (p. ex. blé, maïs et sucre). Les métaux précieux (or, argent et platine) jouent également un rôle important.

Afin de maîtriser cette diversité et de la rendre plus attrayante pour les investisseurs, il est désormais d’usage de représenter l’évolution des prix des matières premières par des indices. Xtrackers propose plusieurs ETF adossés sur des indices étalons de matières premières.

Vue d’ensemble des ETF Xtrackers axés sur des matières premières

Les différents indices représentent des pondérations différentes des grands groupes de matières premières que sont les sources d’énergie, les métaux et les matières premières agricoles.

Particularités de l’investissement en matières premières

Pour profiter de l’évolution du prix des matières premières, l’investisseur doit tenir compte de quelques spécificités. La plus importante est la suivante : les matières premières ne sont pas porteuses d’intérêts ni de dividendes, comme les investissements en obligations ou en actions. De plus, posséder des matières premières a un coût, car elles doivent être stockées. Pour les matières premières agricoles périssables, ce stockage est même extrêmement onéreux. Par conséquent, la formule d’investissement habituellement privilégiée est un contrat à terme reflétant le prix de la livraison de la matière première à une date donnée. Ces contrats à terme sur matières premières sont négociés sur des Bourses spécialisées comme l’Eurex à Francfort ou le CME à Chicago.

L’échange des contrats à terme entraîne des gains ou des pertes

En général, l’investisseur ne souhaite pas conserver son contrat à terme jusqu’à la fin et ne veut pas se voir livrer la matière première physiquement. Il doit donc l’échanger avant terme. Un contrat arrivant à échéance en mars, par exemple, est revendu et un autre contrat à terme présentant une date d’échéance plus lointaine est acheté. Le terme technique désignant cette opération est « roulement » (roll en anglais). La difficulté : si le prix à terme du nouveau contrat est supérieur au prix comptant, l’investisseur obtiendra moins de contrats pour le même montant d’investissement. Le risque est que le roulement entraîne une perte si le prix des matières premières n’augmente pas en réalité. Le terme technique utilisé pour désigner cette opération est report, ou contango. L’évolution inverse est également possible : prix à terme du nouveau contrat inférieur au prix comptant. Dans ce cas, l’investisseur fait un bénéfice même si le prix des matières premières reste effectivement le même jusqu’à l’échéance du nouveau contrat. Cette configuration avantageuse est appelée déport (backwardation).

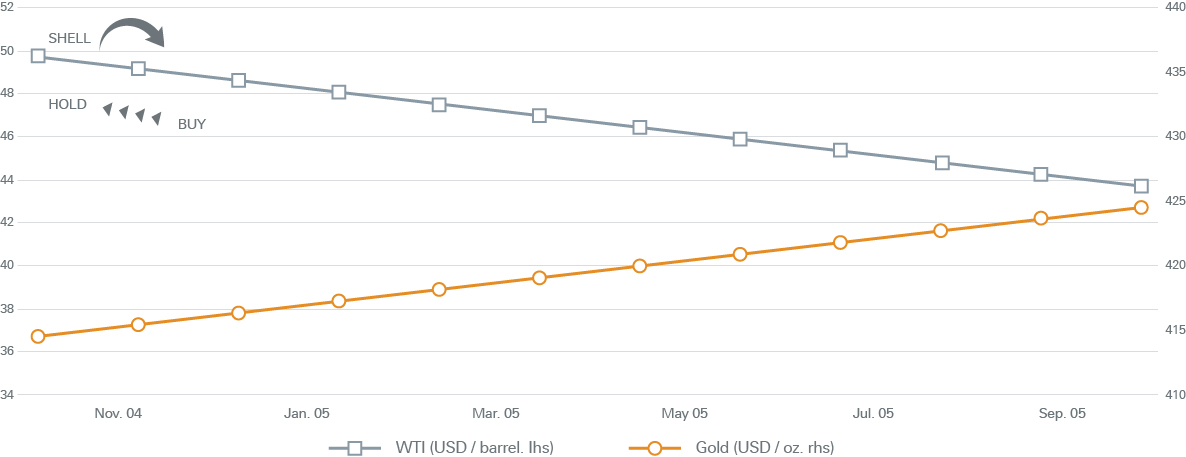

Le graphique illustre les scénarios du report (contango) et du déport (backwardation) à partir d’un contrat portant sur du pétrole et de l’or couvrant la période de novembre 2004 à septembre 2005. La ligne bleue indique les prix contractuels du pétrole brut WTI. Le contrat portant sur le pétrole arrivant à échéance en novembre 2004 est vendu et le contrat, plus avantageux, en vigueur jusqu’en janvier 2005, est acheté à la place et conservé. Les contrats qui arriveront à échéance à une date plus lointaine impliquent une nouvelle baisse des prix du pétrole WTI concerné (déport). À l’inverse, le contrat à terme adossé au cours de l’or se trouve dans une situation de contango. Les contrats qui arriveront à échéance à une date plus lointaine sont plus chers que le contrat à terme actuel. Remarque importante : Il s’agit des prix du marché pour les contrats à terme, l’évolution réelle du prix des matières premières peut être différente.

Optimisation du roulement des positions avec des ETF Xtrackers

Pour que le roulement des contrats à terme soit à l’avantage de l’investisseur, les ETF Xtrackers sur des matières premières ne reflètent que des indices « optimisés ». Pour cela, la Deutsche Bank a développé dès 2006 la méthode du rendement optimal (optimum yield, OY). Avec ces indices, le nouveau contrat à terme retenu pour le roulement est systématiquement celui qui offre la perte la plus faible en situation de report (contango) ou le gain le plus élevé possible en situation de déport (backwardation). Cette méthode peut offrir de nets avantages en termes de performance par rapport à celle qui repose sur la représentation standard de l’indice et la sélection automatique du contrat à terme suivant dans la liste. Ainsi, le DB Commodity Booster - S&P GSCI Light Energy Euro a dépassé sa valeur de référence de 5,6 % par an en moyenne entre janvier 2002 et avril 2009 (source : Bloomberg, données au 28 avril 2009). Tous les ETF Xtrackers axés sur des matières premières reflètent des indices de matières premières à roulement optimisé.