So einfach und flexibel wie einzelne Anleihen, so breit gestreut und liquide wie Fonds

Xtrackers Target Maturity ETFs sind innovative Exchange Traded Funds (ETFs), die ein festes Fälligkeitsdatum haben. Sie investieren in ein diversifiziertes Portfolio von Anleihen mit ähnlichen Laufzeiten, bieten das Potential für regelmäßige Einkommenszahlungen und verfügen über eine limitierte Laufzeit – damit kombinieren sie die Vorteile von Anleihen und ETFs. Anleger können dabei aus einer Reihe von Laufzeiten wählen, die ihren Bedürfnissen am besten entsprechen.

Investitionen in Anleihen leicht gemacht

Der Zugang zum Anleihemarkt ist nicht einfach und meist auch teuer[1]. Target Maturity ETFs hingegen kaufen Hunderte von Anleihen auf einmal und bieten damit ein breites Investment in Unternehmensanleihen mit guter bis sehr guter Kreditwürdigkeit (Investment-Grade-Rating). Mit diesen ETFs bietet Xtrackers Anlegern einen weiteren Baustein zur Portfoliogestaltung an, der auf bestimmte Laufzeitprofile, Risikopräferenzen und Anlageziele zugeschnitten ist.

Das zeichnet Target Maturity ETFs aus

So funktionieren Xtrackers Target Maturity Bonds

Während der Laufzeit:

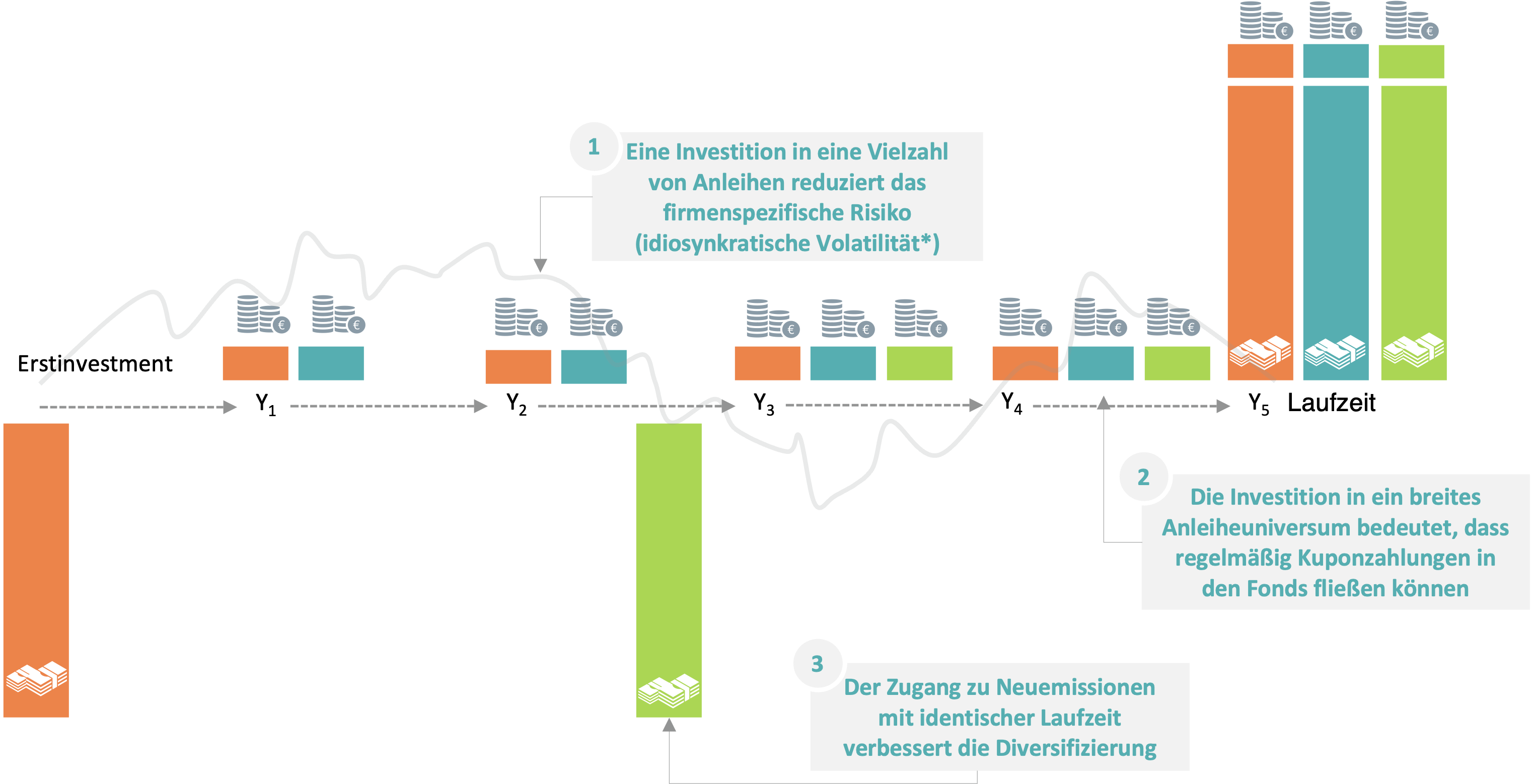

- Breites Anlageuniversum: Die Fonds sind so konzipiert, dass sie im September eines bestimmten Jahres, das im Namen des Fonds angegeben ist, fällig werden. Jeder ETF besteht aus einem diversifizierten Korb einzelner Anleihen, die innerhalb der letzten zwölf Monate vor diesem Datum fällig werden.

- Potenzielle Ausschüttung: Wie bei vielen anderen Xtrackers ETFs mit ausschüttenden Anteilsklassen, können Ausschüttungen während der Laufzeit erfolgen, ähnlich den Kuponzahlungen einer Anleihe.

Ein Korb von Anleihen mit einer Laufzeit von 5 Jahren

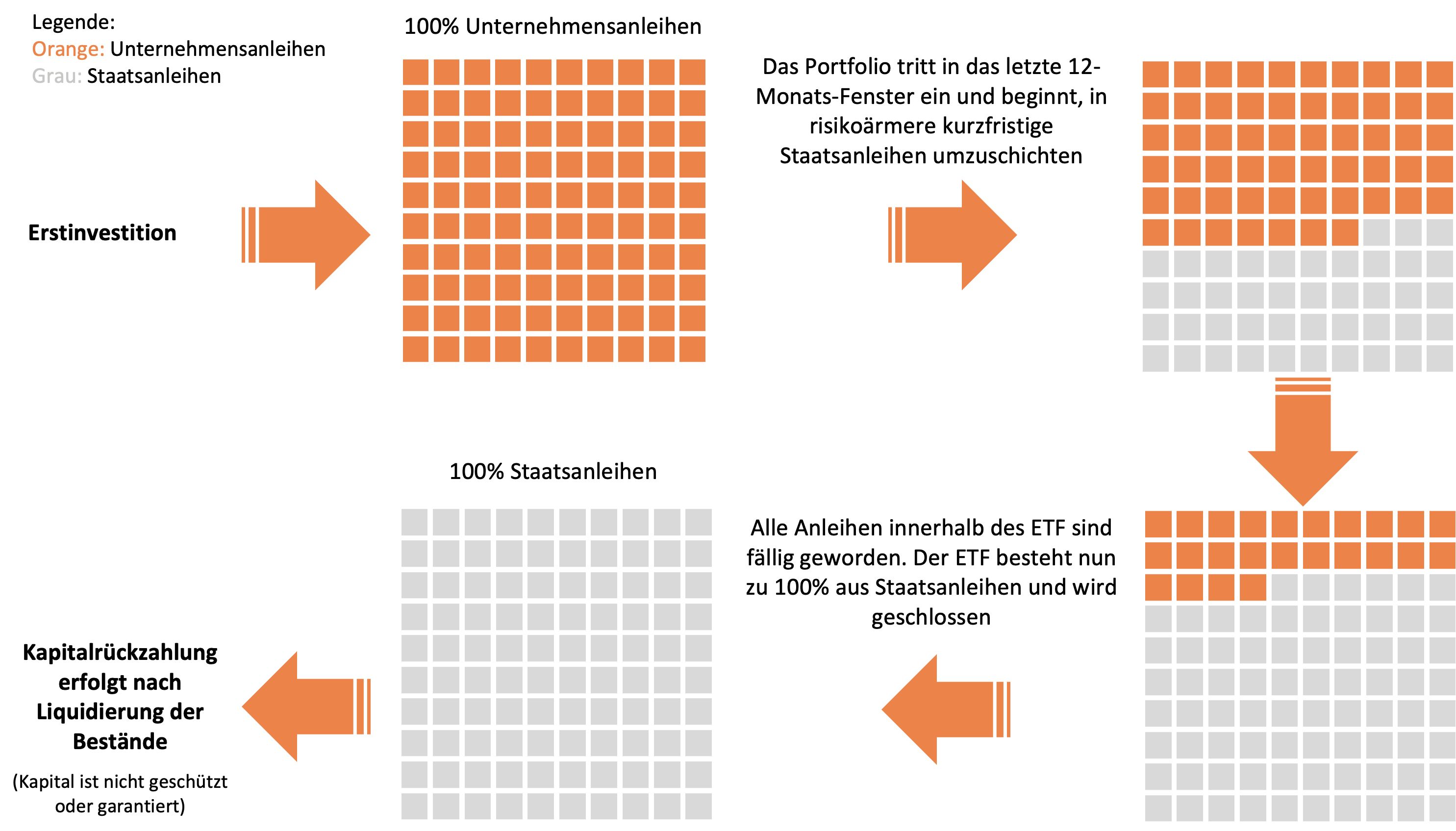

Bei Fälligkeit:

- Die letzten Monate: In den zwölf Monaten vor Ende der Laufzeit werden Zahlungen aus den fällig werdenden Anleihen am Monatsende in risikoarme kurzlaufende Staatsanleihen reinvestiert.

- Endausschüttung: Sobald alle Anleihen fällig geworden sind, wird der ETF liquidiert und die Anleger bekommen das gesamte verbleibende Fondsvermögen ausgezahlt.

Was passiert wenn sich der ETF der Fälligkeit nähert

Target Maturity ETFs im Vergleich

Target Maturity ETFs können die Life-Cycle Anlageplanung vereinfachen: Je näher das Portfolio an die Fälligkeit rückt, desto geringer ist das Risiko, da sich Anleger den Pull-to-Par-Effekt zunutze machen können. Pull-to-Par bezeichnet den Effekt, dass sich der Kurs einer Anleihe im Laufe der Zeit dem Nennwert nähert. Bei Fälligkeit sollte der Kurs im besten Fall seinem Nennwert entsprechen. Traditionelle festverzinsliche ETFs sind hingegen eher als Lösungen mit konstanter Laufzeit zu verstehen. Die folgende Tabelle gibt einen Überblick, wie sich Xtrackers Target Maturity Bond ETFs von individuellen Anleihen und herkömmlichen Renten-ETFs unterscheiden:

Vielfältige Einsatzmöglichkeiten

Xtrackers Target Maturity ETFs können für eine Vielzahl von Anlagestrategien verwendet werden – je nach den unterschiedlichen Risikoneigungen, Zielen und finanziellen Umständen der Investoren.

Produkte

| ETF-Name | ISIN | Gesamtkostenquote (TER) | Laufzeit |

|---|---|---|---|

| Target Maturity Sept 2027 EUR Corporate Bond UCITS ETF 1D | LU2673523218 | 0,12% | 2027 |

| Target Maturity Sept 2029 EUR Corporate Bond UCITS ETF 1D | LU2673523309 | 0,12% | 2029 |

| Target Maturity Sept 2031 EUR Corporate Bond UCITS ETF 1D | LU2673523481 | 0,12% | 2031 |

| Target Maturity Sept 2033 EUR Corporate Bond UCITS ETF 1D | LU2673523564 | 0,12% | 2033 |

Chancen & Risiken

Chancen |

Risiken[3] |

|---|---|

|

|

Target Maturity ETFs – FAQs

Welche Laufzeiten sind möglich?

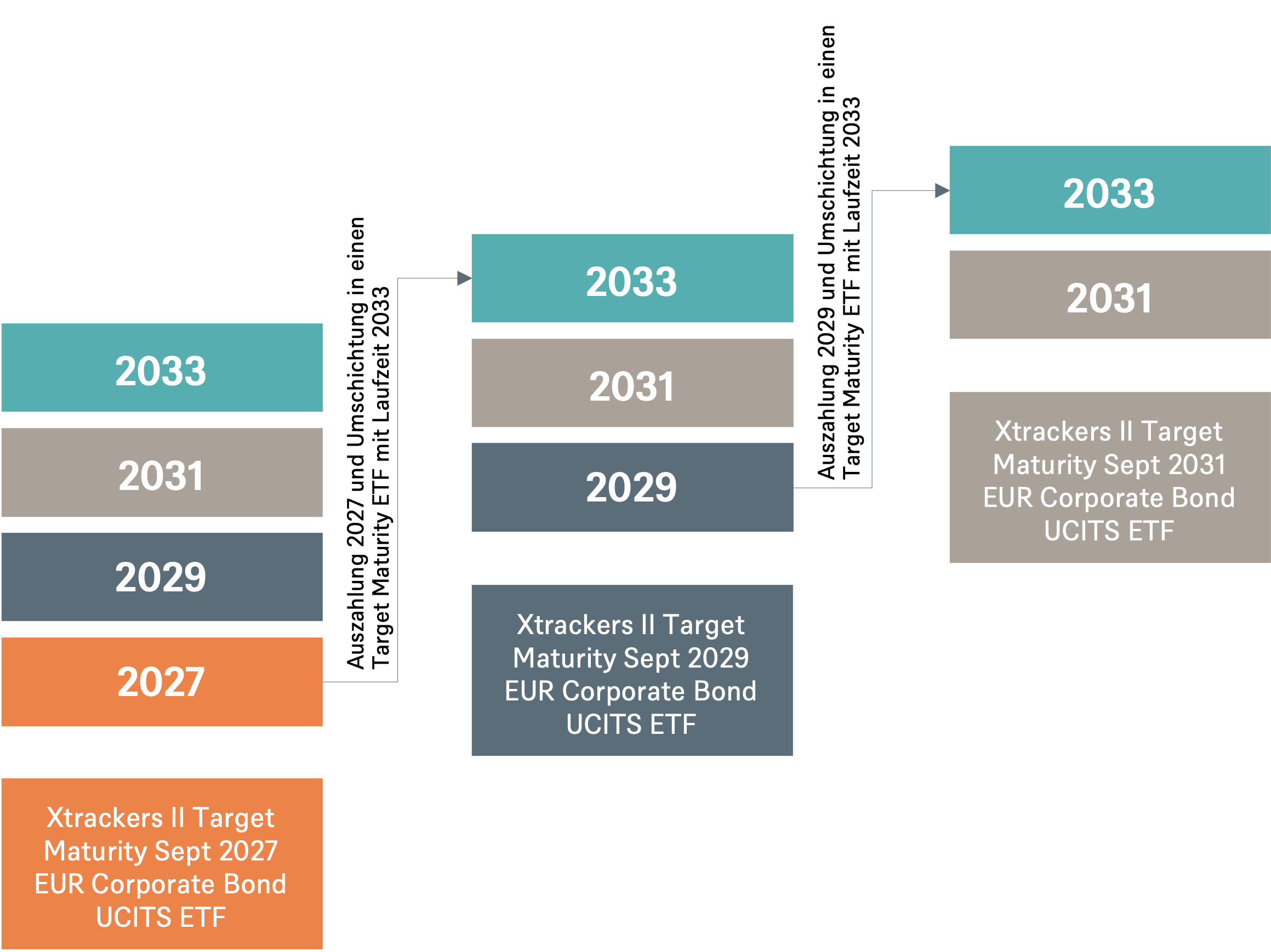

Xtrackers bietet eine Reihe von Fälligkeitsterminen an, da Anleger unterschiedliche Risikoneigung, Ziele und Anlagehorizonte haben und zu unterschiedlichen Zeitpunkten Kapitalrückflüsse benötigen können. Die verfügbaren Fälligkeiten sind September 2027, 2029, 2031 und 2033. Diese ermöglichen je nach den Zielen des Investors kürzer- oder längerfristige Anlagen.

Wann werden Ausschüttungen vorgenommen und wann wird der ETF aufgelöst?

Alle Target Maturity ETFs streben vierteljährliche Ausschüttungen an (Februar, Mai, August und November). Die letzte Ausschüttung erfolgt im oder um den September, wenn alle Bestände fällig geworden sind.

Werden bei Xtrackers Target Maturity ETFs auch ESG-Kriterien berücksichtigt?

Die Xtrackers Target Maturity ETFs bilden die Bloomberg MSCI Euro Corporate September 20XX SRI Bond Indices ab. Diese basieren auf dem Bloomberg Euro Corporate Index und wenden zusätzliche Laufzeit- und ESG-Kriterien[4] an. Zugelassen sind nur Unternehmensemittenten mit einem bestimmten MSCI ESG Rating, Unternehmensemittenten bei denen keine schwerwiegenden ESG-Kontroversen festgestellt werden sowie Unternehmensemittenten, die nicht in bestimmten Geschäftsfeldern Umsätze erzielen[5].

Weitere Informationen über die Indexmethode finden Sie hier.

Wie können Xtrackers Target Maturity ETFs Anlegern beim Investieren helfen?

Nach Jahren mit Zinssätzen nahe Null sind die Zinsen wieder gestiegen – die traditionellen Festgeldzinsen der Banken spiegeln diese neuen Realitäten allerdings noch nicht wider. Xtrackers Target Maturity ETFs bieten Anlegern Zugang zur Risikoprämie von Unternehmensanleihen und damit die Möglichkeit, für bis zu 10 Jahren zu höheren Renditen zu investieren und gleichzeitig das Wiederanlagerisiko zu vermeiden[6].

1. Die Vorgabe eines Mindestanlagebetrags sowie hohe Handelskosten können den Zugang zu EUR Corporate Anleihen für Anleger einschränken. Quelle: DWS International GmbH. Stand: Oktober 2023

2. Ausschüttungen sind nicht garantiert. Die Höhe von Ausschüttungsauszahlungen kann sich ändern bzw. komplett ausfallen.

3. Eine detaillierte Beschreibung der Risiken und andere allgemeine Informationen finden Sie im Verkaufsprospekt.

4. ESG steht für Environmental, Social, und Governance, auf Deutsch: Umwelt, Soziales und Unternehmensführung. Die drei Kriterien beziehen sich auf eine Reihe von Standards, um zu verstehen und zu messen, wie nachhaltig eine Organisation arbeitet.

5. Quelle: Bloomberg, Stand: August 2023.

6. Vergleich beinhaltet Anlagen mit unterschiedlichen Risikoprofilen.