Semplici e flessibili come le singole obbligazioni, diversificati e liquidi come i fondi

Gli ETF Xtrackers Target Maturity sono ETF obbligazionari innovativi caratterizzati da una data di scadenza predeterminata: semplici e flessibili come le singole obbligazioni, diversificati e liquidi come i fondi. Detengono un portafoglio diversificato di obbligazioni societarie con scadenze simili ed offrono la possibilità di ricevere un flusso di pagamenti periodici. Sono previste diverse scadenze che gli investitori possono selezionare sulla base delle loro esigenze.

L'investimento obbligazionario reso accessibile a tutti

Il mercato delle obbligazioni societarie è caratterizzato da soglie minime di investimento elevate[1]. Gli ETF Target Maturity invece sono facilmente accessibili ed investono in un portafoglio diversificato contenente obbligazioni societarie caratterizzate da un merito creditizio da buono a molto buono (rating investment grade). In base al profilo di rischio desiderato e agli obiettivi di investimento, ciascun investitore ha la possibilità di scegliere la scadenza che più si adatta alle proprie esigenze.

Cosa caratterizza gli ETF Target Maturity

Come funzionano gli ETF Xtrackers Target Maturity

Durante il periodo di detenzione di un ETF Xtrackers Target Maturity

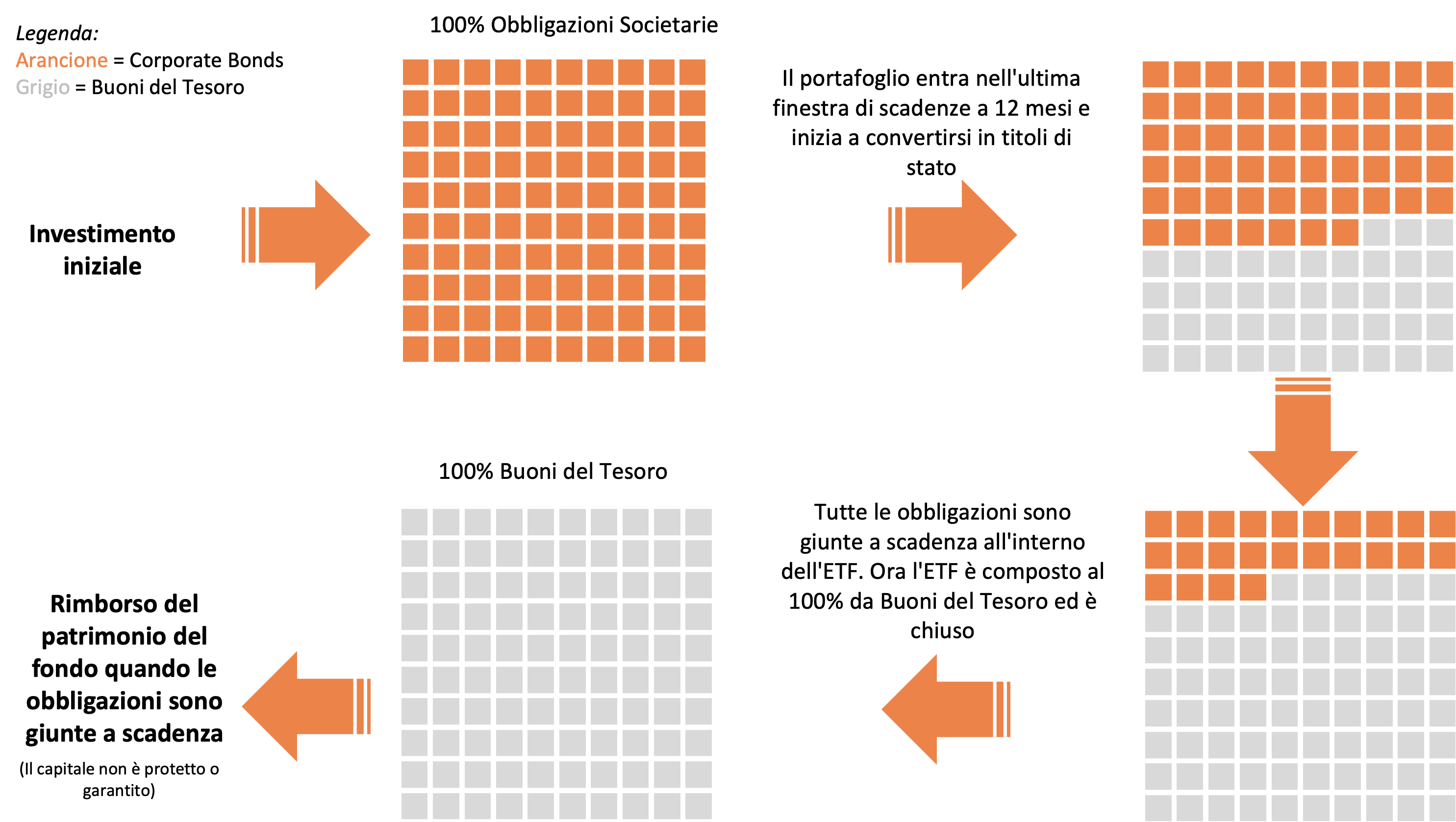

- Ampia esposizione: Questi fondi sono progettati per giungere a scadenza in una specifica "maturity date"; settembre di un determinato anno, come indicato nel nome del fondo. Ogni ETF è composto da un paniere diversificato di singole obbligazioni con scadenza nei dodici mesi precedenti la “maturity date”.

- Potenziale distribuzione dei proventi: Come molti altri ETF Xtrackers a distribuzione, potrebbero essere riconosciuti dei flussi periodici similarmente a quanto avviene con le cedole delle obbligazioni.

Un paniere di obbligazioni che scadono tra 5 anni

A scadenza:

- Gli ultimi mesi dell’ETF: Durante i dodici mesi precedenti la data designata, le obbligazioni iniziano a giungere a scadenza. La liquidità ricevuta viene reinvestita alla fine di ogni mese in buoni del Tesoro a basso rischio.

- Distribuzione finale: Una volta che tutte le obbligazioni sono arrivate a scadenza, l'ETF viene liquidato e gli investitori ricevono l’ammontare delle quote del patrimonio del fondo.

Cosa succede quando l'ETF si avvicina alla scadenza?

Strategie di investimento obbligazionarie a confronto

Gli ETF Target Maturity semplificano la pianificazione finanziaria nel corso della vita. Quanto più il portafoglio è vicino alla scadenza, tanto minore è il rischio, poiché gli investitori sfruttano "l’effetto di ritorno verso la pari (pull-to-par"). Il pull to par - noto anche come "ritorno verso la pari" - è l'effetto dell'avvicinamento del prezzo di un'obbligazione alla parità nel corso del tempo. Gli ETF obbligazionari tradizionali, invece, sono da intendersi come soluzioni a scadenza "costante". La tabella seguente fornisce una panoramica di come gli ETF Target Maturity differiscono dalle singole obbligazioni e dagli ETF obbligazionari tradizionali:

Over the counter: Il mercato Over-The-Counter (OTC) è un mercato mobiliare non soggetto a regolamentazione specifica e rappresenta una fetta significativa dell'ecosistema finanziario globale. La negoziazione OTC è un sistema di scambio che opera quindi al di fuori delle borse tradizionali e ospita una vasta gamma di strumenti finanziari, offrendo possibilità di investimento personalizzate e spesso sofisticate.

Fonte: DWS International GmbH

Come utilizzare al meglio gli ETF Xtrackers Target Maturity

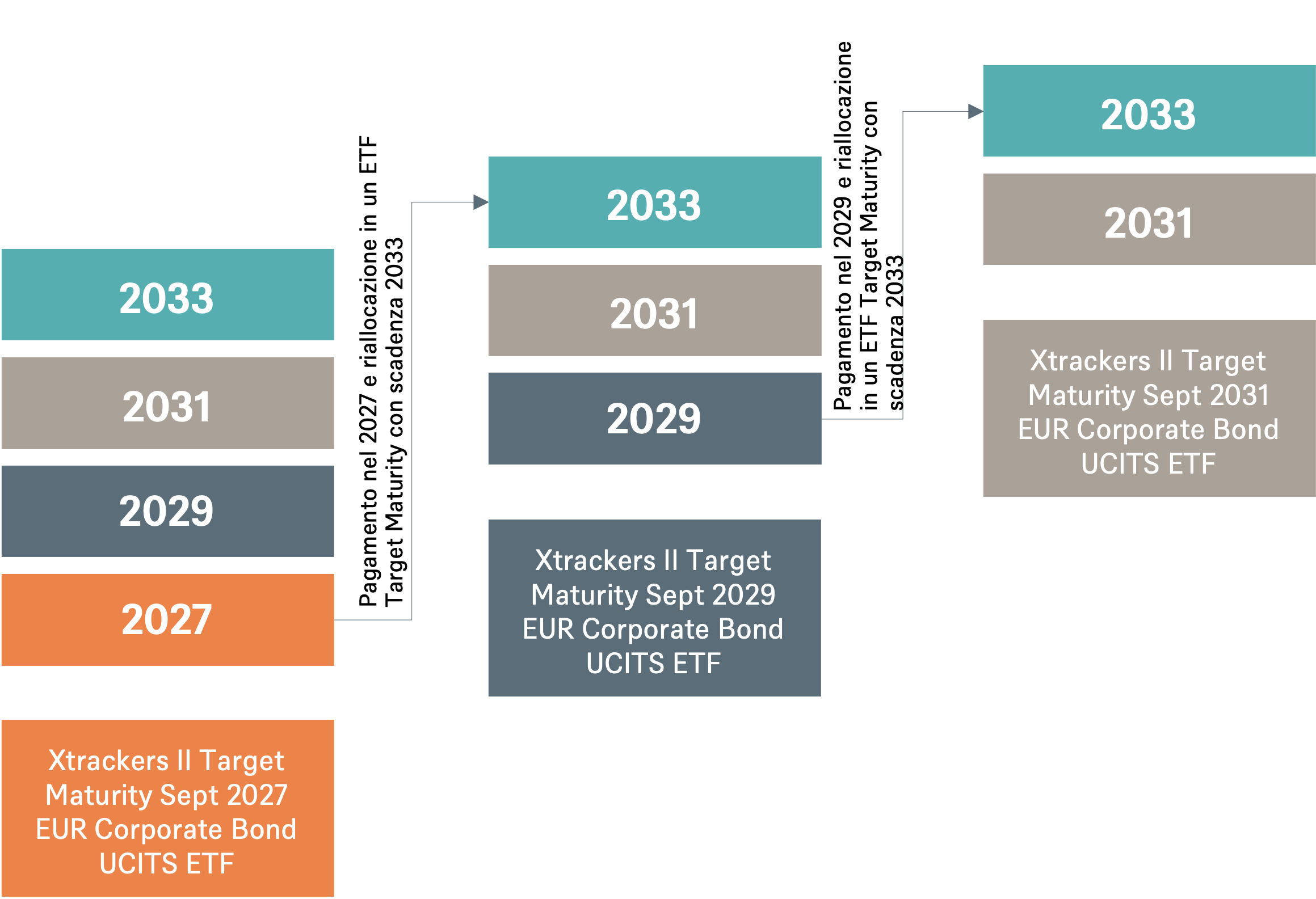

Gli ETF Xtrackers Target Maturity possono essere utilizzati per diverse strategie d'investimento, a seconda delle esigenze, degli obiettivi e della situazione finanziaria dell'investitore.

Prodotti

| Nome dell‘ETF | ISIN | Commissione onnicomprensiva (TER) | Scadenza |

|---|---|---|---|

| Target Maturity Sept 2027 EUR Corporate Bond UCITS ETF 1D | LU2673523218 | 0,12% | 2027 |

| Target Maturity Sept 2029 EUR Corporate Bond UCITS ETF 1D | LU2673523309 | 0,12% | 2029 |

| Target Maturity Sept 2031 EUR Corporate Bond UCITS ETF 1D | LU2673523481 | 0,12% | 2031 |

| Target Maturity Sept 2033 EUR Corporate Bond UCITS ETF 1D | LU2673523564 | 0,12% | 2033 |

Opportunità e rischi in sintesi

Opportunità |

Rischi[3] |

|---|---|

|

|

ETF Target Maturity – FAQs

Quali sono le date di scadenza disponibili?

Quando vengono effettuate le distribuzioni e quando viene liquidato l'ETF?

Gli ETF hanno l’obiettivo di effettuare distribuzioni trimestrali intorno ai mesi di febbraio, maggio, agosto e novembre di ogni anno. La distribuzione finale avviene a settembre o intorno a tale data, una volta scadute tutte le obbligazioni.

Gli Xtrackers Target Maturity ETF includono valutazioni ESG?

Gli ETF Xtrackers Target Maturity replicano l’andamento degli indici Bloomberg MSCI Euro Corporate September 20XX SRI. Questi si basano sull'indice Bloomberg Euro Corporate e applicano ulteriori criteri di scadenze e filtri ESG[4]. Sono ammessi gli emittenti societari con un rating MSCI ESG pari o superiore a B e quelli per i quali non sono stati identificate serie controversie ESG. Sono inoltre esclusi gli emittenti che generano ricavi in specifiche aree di business[5].

Ulteriori informazioni sulla metodologia dell'indice sono disponibili qui.

In che modo gli ETF Xtrackers Target Maturity possono aiutare gli investitori a risparmiare?

Dopo anni in cui il livello dei tassi d'interesse era prossimo allo zero lo scenario è cambiato, ma i tassi sui depositi bancari a scadenza tradizionali non riflettono ancora questa nuova realtà. Gli ETF Target Maturity offrono accesso al premio per il rischio che caratterizza le obbligazioni societarie e di conseguenza a rendimenti più elevati a diverse scadenze, fino ad un massimo di 10 anni di scadenza, evitando così il rischio di reinvestimento[6].

1. Una soglia minima di investimento elevata ed elevati costi di negoziazione possono limitare l’accesso degli investitori al mercato delle obbligazioni societarie. Fonte: DWS International GmbH | ad Ottobre 2023

2. La distribuzione non è garantita. L’ammontare dei pagamenti periodici può cambiare nel corso del tempo e la distribuzione può non avvenire affatto.

3. Per una descrizione più dettagliata dei rischi e per altre informazioni di carattere generale si rimanda alla sezione sui rischi del prospetto informativo.

4. ESG è l'acronimo di Environmental, Social, and Governance. I tre criteri si riferiscono a una serie di standard per comprendere e misurare il modo in cui un'organizzazione opera in modo sostenibile.

5. Fonte: Bloomberg, agosto 2023.

6. Il confronto include investimenti con profili di rischio differenti.