Tan sencillos y flexibles como los bonos individuales; tan amplios y líquidos como los fondos

Los Xtrackers Target Maturity ETFs son innovadores Fondos Cotizados (ETFs) que tienen una fecha de vencimiento fija. Invierten en una cartera diversificada de bonos con vencimientos similares, ofrecen la posibilidad de pagos recurrentes de ingresos y tienen un vencimiento objetivo, combinando las ventajas de los bonos individuales y los ETFs. Los inversores pueden elegir entre una gama de vencimientos que se adapten mejor a sus necesidades.

Invertir en bonos es más fácil

Acceder al mercado de ETFs individuales no es fácil y a menudo resulta caro[1]. Los ETF de vencimiento objetivo, por su parte, compran una gran variedad de bonos a la vez, ofreciendo una amplia inversión en bonos corporativos con una solvencia crediticia de buena a muy buena (calificaciones de grado de inversión). Con estos ETFs, Xtrackers ofrece a los inversores otro bloque de construcción de carteras adaptado a perfiles de vencimiento, preferencias de riesgo y objetivos de inversión específicos.

¿Qué caracteriza a los ETFs de vencimiento objetivo?

Cómo funcionan los Xtrackers Target Maturity ETFs

Durante el periodo de tenencia:

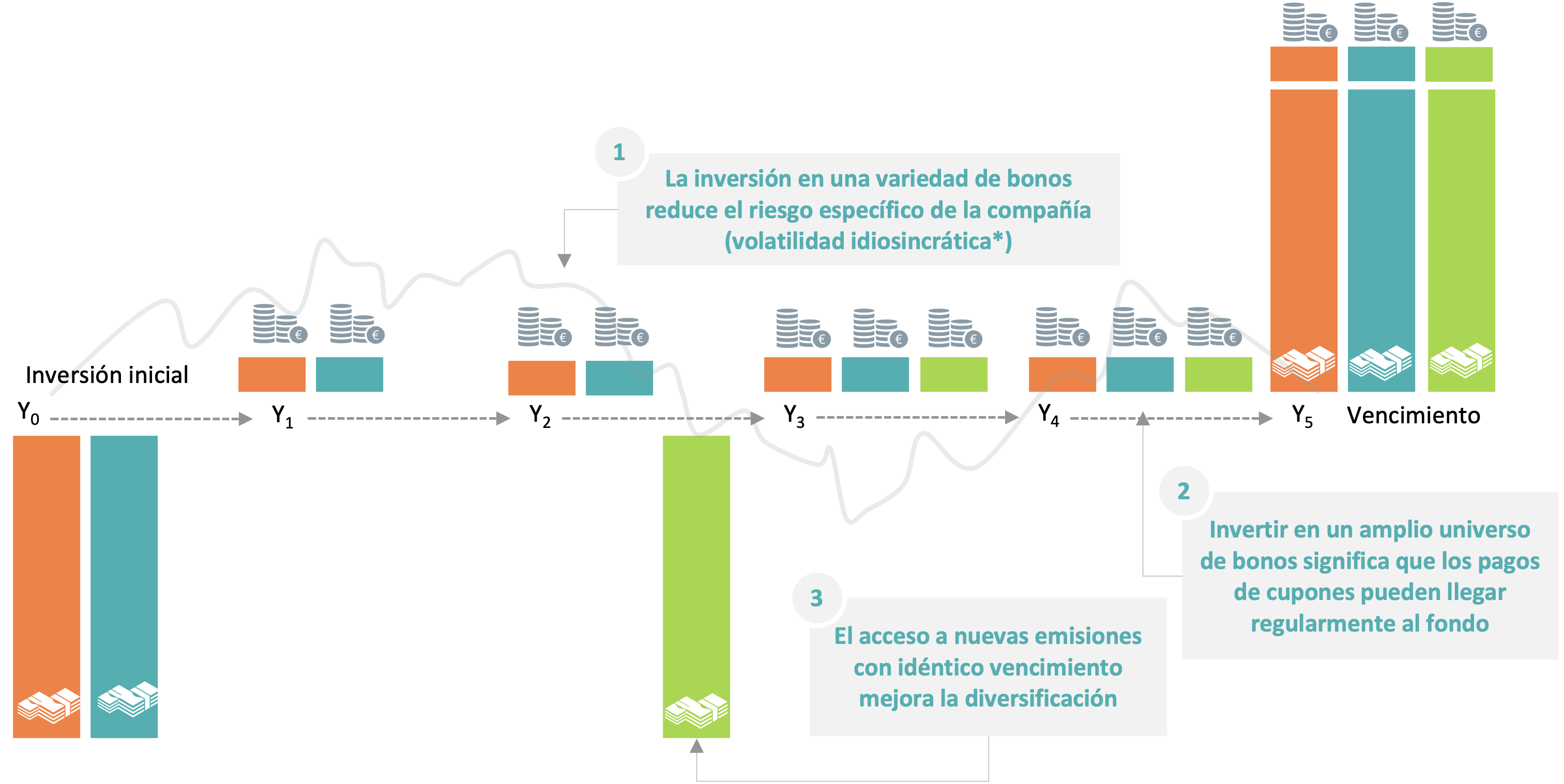

- Amplia exposición: Estos fondos están diseñados para vencer en septiembre de un año concreto, tal y como se especifica en el nombre del fondo. Cada ETF se compone de una cesta diversificada de bonos individuales que vencen en los doce meses anteriores a la fecha de vencimiento.

- Distribución potencial: al igual que muchos otros ETFs de Xtrackers con clases de distribución, se pueden realizar distribuciones durante la vida de los productos, de forma similar a los pagos de cupón de un bono.

Una cesta de bonos con vencimiento a 5 años

Al vencimiento::

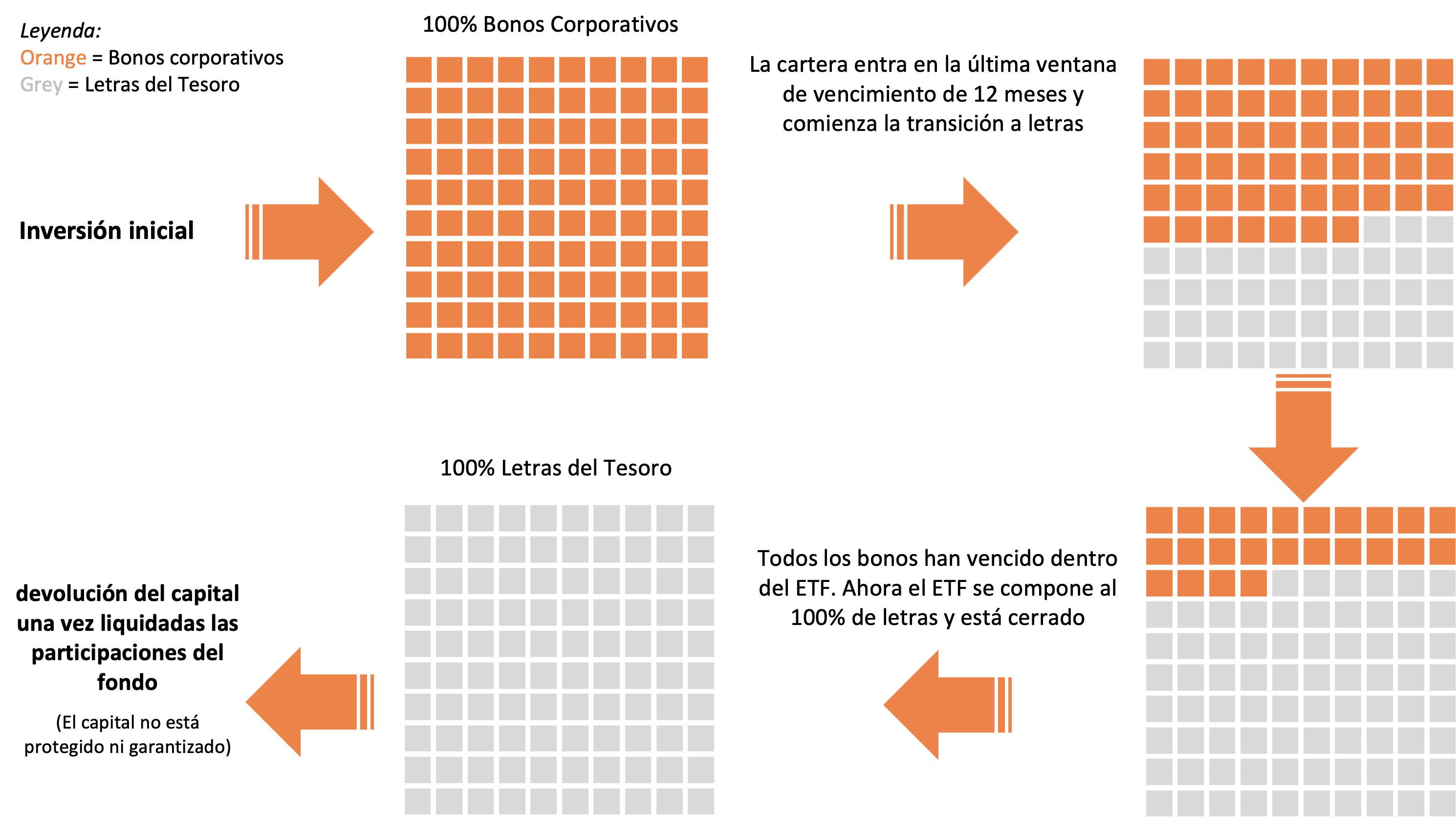

- Los últimos meses del ETF: durante los doce meses anteriores a la fecha de vencimiento, los bonos que vencen se reinvierten en letras del Tesoro de bajo riesgo a final de mes.

- Distribución final: Una vez vencidos todos los bonos, el ETF se liquidará y los inversores recibirán todos los activos restantes del fondo en forma de distribución.

¿Qué ocurre cuando el ETF se acerca a su vencimiento?

Comparación de los ETFs con vencimiento objetivo

Los ETFs con vencimiento objetivo facilitan la planificación del ciclo de vida. Cuanto más se acerque el vencimiento de la cartera, menor será el riesgo, ya que los inversores aprovechan el poder del efecto "pull-to-par". El "pull-to-par" se refiere al efecto de que el precio de un bono se aproxime al valor nominal (par) con el paso del tiempo. En cambio, los ETFs tradicionales de renta fija se entienden mejor como soluciones de vencimiento "constante". La siguiente tabla ofrece una visión general de las diferencias entre los ETFs a vencimiento y los ETFs de renta fija tradicionales:

Cómo utilizar los ETFs Xtrackers Target Maturity

Los Xtrackers Target Maturity ETFs pueden utilizarse para una gran variedad de estrategias de inversión, dependiendo del perfil de riesgo, los objetivos y las circunstancias financieras del inversor.

Productos

Oportunidades y riesgos de un vistazo

Oportunidades |

Riesgos[3] |

|---|---|

|

|

ETFs de vencimiento objetivo – Preguntas frecuentes

¿Qué fechas de vencimiento están disponibles?

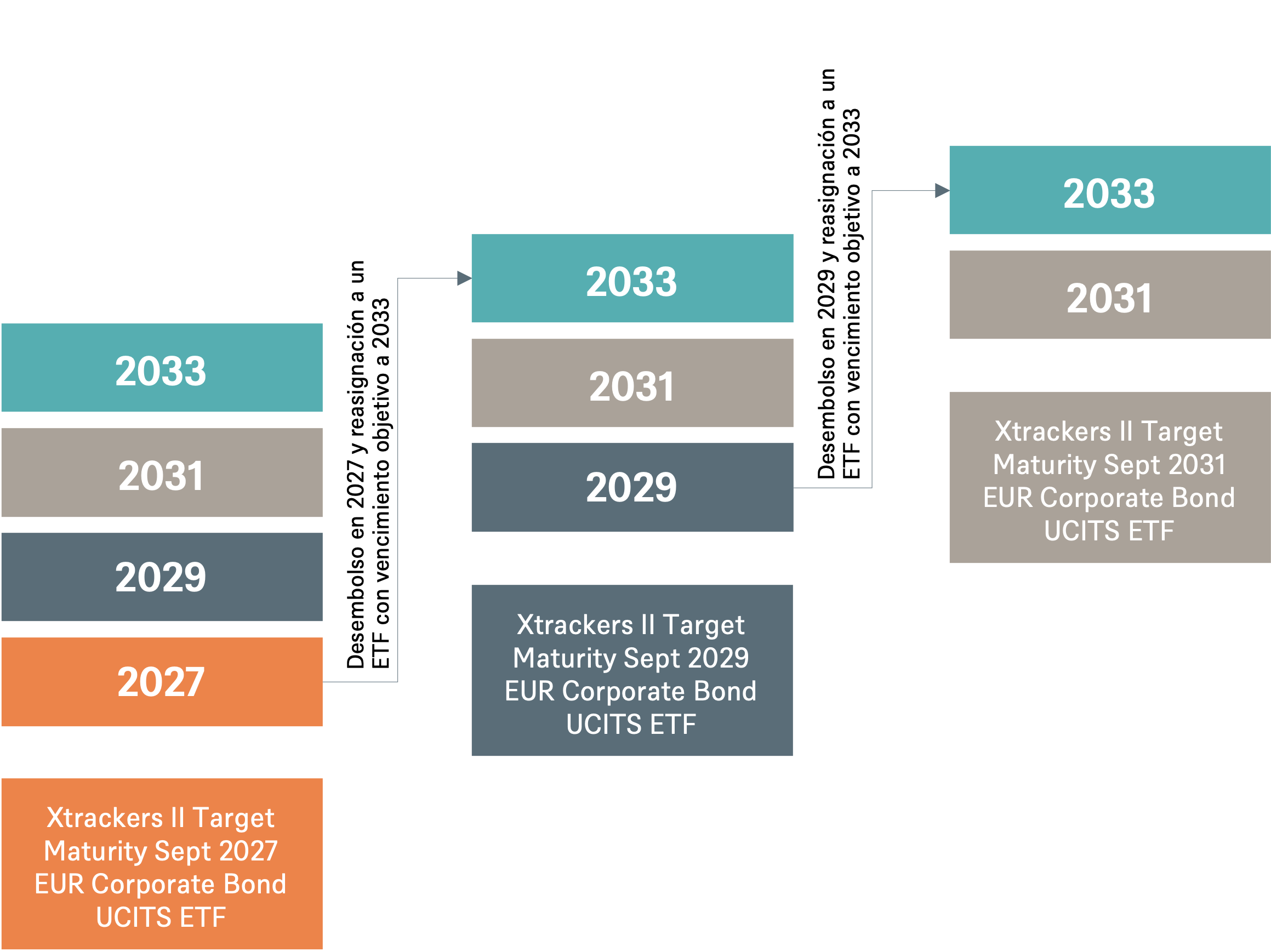

Xtrackers ofrece una gama de fechas de vencimiento, ya que los inversores pueden tener diferentes perfiles de riesgo, objetivos y horizontes de inversión y pueden requerir un rendimiento del capital en diferentes momentos. Las fechas de vencimiento disponibles son septiembre de 2027, 2029, 2031 y 2033, permitiendo inversiones a corto o largo plazo, en función de los objetivos del inversor.

¿Cuándo se realizan las distribuciones y cuándo se liquida el ETF?

Los ETFs se distribuyen trimestralmente en o en torno a los meses de febrero, mayo, agosto y noviembre de cada año. La distribución final tiene lugar en septiembre o alrededor de esa fecha, una vez vencidas todas las participaciones.

¿Tienen los Xtrackers Target Maturity ETFs alguna consideración ESG?

Los ETFs Xtrackers Target Maturity siguen los índices Bloomberg MSCI Euro Corporate September 20XX SRI Bond. Se basan en el Bloomberg Euro Corporate Index y aplican criterios adicionales de vencimiento y ESG . Solo son elegibles los emisores corporativos con una determinada calificación MSCI ESG, los emisores corporativos para los que no se han identificado controversias graves en ESG y aquellos que no generan ingresos en determinadas áreas de negocio[4].

¿Cómo pueden ayudar los Xtrackers Target Maturity ETFs a los inversores?

Tras años de tipos de interés cercanos a cero, los tipos de interés han vuelto, pero los tipos de los tradicionales depósitos bancarios a plazo aún no reflejan estas nuevas realidades. Los Xtrackers Target Maturity ETFs ofrecen a los inversores acceso a la prima de riesgo de los bonos corporativos, dándoles la oportunidad de invertir con rendimientos más elevados durante un máximo de 10 años, evitando al mismo tiempo el riesgo de reinversión[5].

1. Un importe mínimo de inversión y los elevados costes de negociación pueden limitar el acceso de los inversores a los bonos corporativos europeos. Fuente: DWS International GmbH | a octubre de 2023

2. Las distribuciones no están garantizadas. El importe de las distribuciones puede cambiar o puede que no se produzca ninguna distribución.

3. Encontrarás una descripción más detallada de los riesgos y otra información general en la(s) sección(es) de riesgos del folleto.

4. Fuente: Bloomberg. Agosto 2023

5. La comparación incluye inversiones con diferentes perfiles de riesgo.